「ESGとかSDGsが重要という記事を読むけれど、どれもこれもピンとこない」

「結局、ESGって儲からないんでしょ?」

「大企業も中小企業も、ESGを重視して経営しなければだめよ、という啓蒙がはびこってるよね」

これらは、少なからず経営者やビジネスパーソンが、本音の部分で思っているところではないでしょうか。

実際、「ESG経営の最先端」「これからの企業に求められるESG対応とは」などと銘打ったセミナーに参加すると、上記のような印象を深めてしまっても仕方のないところ、というのが正直な現状かと思います。

そこで本記事では、欧米企業による最先端の戦略的なESGの取り組みに精通し、多くの企業のESG投資に関わるアドバイザリーを務めている夫馬賢治氏のインプットを基に、

■適切なESG投資をしなければ企業は衰退してしまう恐るべき構造

■環境問題・脱炭素だけに限られないビジネスチャンス

■大企業・ベンチャーが具体的に起こすべき行動(啓蒙的な話ではなく)

という3つの点について解説します。

今回のアウトラインです(読了5分):

- 「ESGって儲からないんでしょう?」という大きな誤解

- 企業に対する強烈なESGの圧力構造

- 海外機関投資家からの影響が少ない中堅企業もこのトレンドに巻き込まれる

- 【DNSH】により一撃で大企業が苦境に立たされる事例

- 「ヤシの実石鹸」を売ろうとするなら莫大な投資が必要な時代

- ESGによる事業変化は、環境・脱二酸化炭素の領域に限らない

- 非環境系のESG戦略でしのぎを削るGAFA

- ESGにより破綻するか?追い風を受けるか?

- 大企業とベンチャーが協業してESGで仕掛ける3つのステップ

1:「ESGって儲からないんでしょう?」という大きな誤解

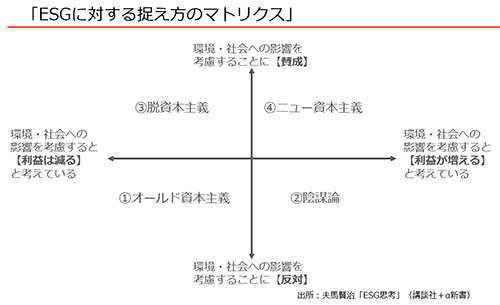

この図は、夫馬氏が著書「ESG思考」にて紹介している、ESGに対する4つのスタンスを整理したマトリクス。

多くの企業で聞かれる、

「ESGって、儲からないんでしょ?」

「カーボンニュートラル等は経済成長を止めてしまうから、最終的に世界中のどの企業も政府も本気にならないよ」

といった声は、このマトリクスの左下にある「①オールド資本主義」と言われる考え方として整理されます。

これに対して夫馬氏は、

「海外で、ESGって儲からないよね」なんて、聞いたことがありません(笑)。

この図でいう「④ニュー資本主義」というような、ESGを標榜し、社会や環境に配慮した経営を行うことが、儲かることにつながるのはもはや常識。

海外に行って「儲かりませんよね?」なんていうと恥ずかしいことになるので、気をつけなければですよ。

と、軽やかに指摘します。

そして、その背景にある社会的な構造、企業を取り巻く環境について、次のように解説します。

2:企業に対する強烈なESGの圧力構造

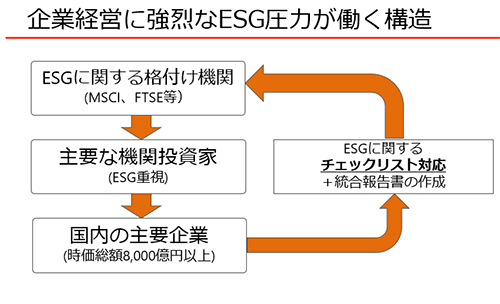

日本国内の主要企業、具体的には時価総額が8,000億円を超える企業には、海外の機関投資家が投資を行っており、これが各社の株価の下支えとなっています。

ところが、近年、こうした機関投資家のほぼ全てが、

「ESGを守っていない企業からは、投資を引き上げる」

という趣旨の「PRI(責任投資原則)署名」と呼ばれるものに、こぞって加盟しており、出資対象の企業が、ESGに準拠しているかを、MSCIやFTSEを初めとしたESGの格付け機関の評価などを参考にモニタリングを行っています。

そのため、日本国内のこうした主要企業は、こぞって自社のESG準拠を示すために、格付け機関などのフレームに基づいたESGへの準拠を報告し、それを「統合報告書」という形で一般にも広く公開するようになっています。

3:海外機関投資家からの影響が少ない中堅企業もこのトレンドに巻き込まれる

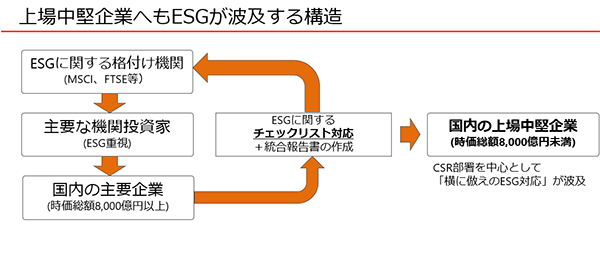

さて、国内主要企業が、こうした機関投資家からの圧力によってESGに関する施策を実施したり、統合報告書などを公開したりするようになってきたため、これが、もっと時価総額が小さい上場中堅企業へも急速に波及することとなってきました。

実は、これがESGの切迫度合いをモヤモヤとしてしまっている1つの要因でもあるのですが、海外の機関投資家から圧力を受けているわけでもない上場中堅企業では、

「他の大企業が取り組み始めたし、うちもやらなくては・・・」

ということで、従来、CSRなどを担当していた部署が、自社への投資引き上げなどとは関係ない文脈で、ESGへの取り組みを加速させる傾向が強まってきました。

すると、こうした企業では、直接経営上の緊急課題ではないため、ESGへの取り組みは行われるものの、実際の売上をつくっている事業部などからすると

「過去のCSRの延長が、ESGなんでしょう。実際、うちの会社では、CSRを担当してきた部署や組織が、そのままESGをやっているし」

「なんでCSRが、ESGって名前を変えたら、急に世の中で重要になってきたの?」

といった、ESGにピンとこない状況が生み出されることとなります。

4:【DNSH】により一撃で大企業が苦境に立たされる事例

そんな中、時価総額の大きい国内企業には、【DNSH】の悪夢に怯える日が訪れています。

DNSHとは、「Do No Siginificant Harm」(著しい害悪をもたらすな)の略語。

企業活動の中で、環境などに致命的なことをしてしまったら(=その企業が【DNSH】を破ってしまったら)、投資不適格の烙印を押され、一撃で機関投資家からの出資が激減し、経営の危機に瀕するというのが、その悪夢の正体です。

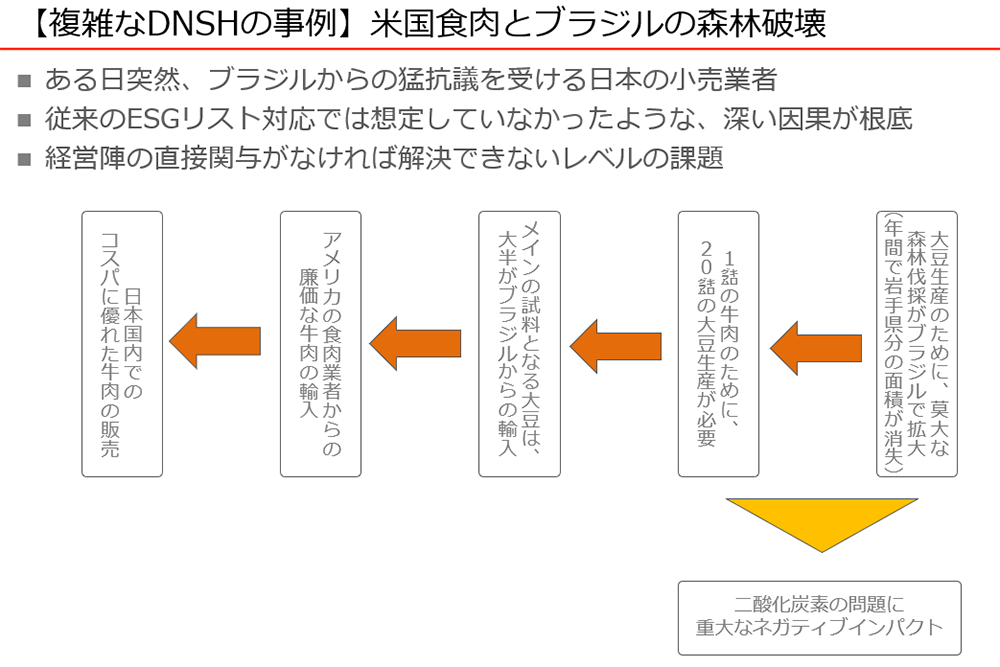

上の図は、夫馬氏が指摘する、その1つの典型的なパターン。

■国内の大手スーパーなどが、もしも安価で質が高いという理由だけで、米国の食肉業者から無邪気に大量輸入

■実はその米国の業者は、牛の試料となる大豆を、大量にブラジルから輸入(牛肉1kgのために20Kgの大豆が必要)

■これにより、ブラジルでは大量の大豆を栽培するため、森林伐採が急速に進展

■ブラジルにとって最大の二酸化炭素問題を引き起こす事態に

実際、ブラジルの有力なNGOは、極めて強い交渉力を持っており、こうした因果関係にもしも日本の大手スーパーが関与していたら、即座にその大手スーパーへ「あなたの輸入によって、ブラジルが大変な被害を受けている。DNSHの観点で、あなたのことを、機関投資家に訴える」といった圧力をかけることとなります。

もし、このような事態に陥ったら、対象になる国内の企業は、機関投資家からの非難、株価の大幅な下落といったリスクから、即座に経営のトップマターとして、輸入を即時ストップする。仕入先を変更する。といったことを行うに至ります。

5:「ヤシの実石鹸」を売ろうとするなら莫大な投資が必要な時代

こうして、【DNSH】を配慮しなければ、一発で企業の存亡に関わる時代になってくると、多くの「当たり前」だった製品が、当たり前に扱うことが難しくなってきます。

例えば、「ヤシの実 石鹸」などでおなじみの、「パーム油」。これがまさに企業にとっての「取り扱い注意」な代表格です。

ヤシの実のほとんどは、インドネシアやマレーシアで生産されており、その栽培が、この地域の熱帯雨林の伐採・減少の主要因となってきました。加えて、生産過程で、児童労働などが行われやすい構造になっているなど、企業にとっては、数多くの【DNSH】に対する試練の集合体となっています。

こうした状況を踏まえて、ユニリーバやP&Gといった巨大企業では、パーム油の生産・加工に係る一連のプロセスに莫大な投資をしており、「これは絶対に大丈夫」と証明ができる体制を整えた上で、商品として販売をしています。

ですので、例えば新興企業が無邪気にパーム油を海外の業者から輸入し、それで「ヤシの実 ◯◯」といった製品を作ってしまうと、非常に危ない・・・。いわば、ブランドとして「パーム油」をしっかりと扱える企業は、その投資力によって選別されてしまうといった時代でもあるわけです。

6:ESGによる事業変化は、環境・脱二酸化炭素の領域に限らない

このESGに関わる議論となると、とかく

「地球の環境がこのまま持続するためには、二酸化炭素が・・」

「プラスチックなどの石油もとい化石燃料由来の素材は今後は・・・」

と、環境問題に関わる話なのかと錯覚をしてしまうことが少なからずあります。

これに対して夫馬氏は

むしろ、環境に関する問題、カーボンニュートラルの話は、比較的最近、特にクローズアップされてきた内容で、それ以外の、金融に関する取り組みや、労働に関する取り組み。差別の撤廃など、もっと多くのテーマが、ESGによって変化に以前から直面してきています

と指摘します。

実際、モルガン・スタンレーの2020年調査(Morgan Stanley Stanley(2020), Sustainability Signals asset owners See Sustainability as Core to the Future of Investing)でも、ESG投資で注目される領域として、

■気候変動

■水問題

■プラスティック廃棄物

といった環境に関するテーマと並び、

■性別の多様性

■教育

■健康・栄養

■コミュニティ開発

など、多様なテーマが挙げられています。

7:非環境系のESG戦略でしのぎを削るGAFA

こうした、環境以外のテーマでのESGに関する企業の戦略について、最近世間を騒がせているのが、アップル社によるAppTrackingTransparency (ATT) 制度の導入です。この制度は、アップルのiPhone上でアプリケーションを提供する企業に対して、ユーザからデータトラッキングの事前承認を得ることを義務化する内容となっています。

これにより、2021年5月に行われたiOS14.5のアップデートによって、ユーザはiPhone上のアプリをインストールすると、必ず「このアプリに対して、データのトラッキングを許可しますか?」と確認されるようになりました。

この結果、

「米国iOS 14.5ユーザーの96%が「アプリトラッキング透明性」(ATT)でアプリ追跡を無効にしたとの調査報告」

(2021/5 TechCrunch記事)

など、多くのユーザが、アプリを提供する企業に対して、自分のトラッキングを許可しないようになりました。

アップルからすると、ESGでIT業界に特に重視されている「Privacy & Data Security」を遵守するためにこうしたことを推し進めていきますよ、というスタンスに基づいたとしてこのような施策を取ります。

これに対し、その結果として、Facebook社の持つ広告の威力や、その成果の分析が、トラッキングの遮断によって、大きく減退する結果を招いているとの記事が、結果としてアップルの広告売上を押し上げるのではないかという憶測を伴って、公開されています。

「大半のiPhoneユーザーが追跡拒否、Facebookや広告業界がパニック状態のうわさ」

(2021/7 engadget日本語版記事)

アップル社の実際の意図は不明ですが、このように、ESGに準拠することを追い風とし、競合する他社の主力事業に対して、大きな影響を与えるような仕掛けを行い、結果として自社の売上が伸びるといったことも、今後、当たり前の状況になっていくことが予想されます。

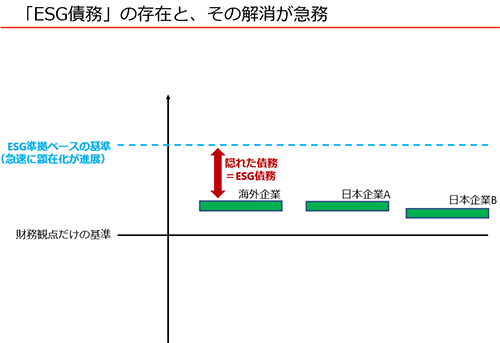

8:ESG債務により破綻するか、それともESG投資によって追い風を受けるか

以上見てきたように、海外企業ではすでに多く起きており、日本企業もこれから直面してくるであろう状況が、

■普通の財務観点だけでいえば優良と評価されていた

■ところがESGの観点で評価されると【DNSH】違反を含めた致命的なマイナス状態にあることが判明

という場面です。

すでに、海外ではこうした状況が顕在化してしまい、日本でもメジャーだった会社も含め、破綻した企業が数多く存在すると言われています。

現在、日本企業の多くも、海外機関投資家から多くの資金が流入する時勢にあって、この状況に置かれはじめています。

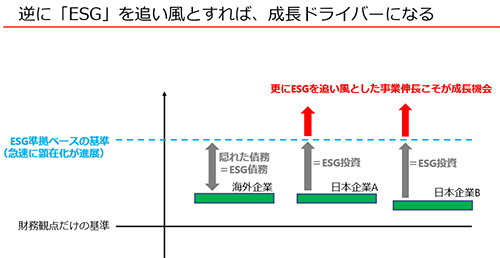

但し、これは企業にとって決して脅威であるだけでなく、適切な投資を他社に先んじて行い、自社の事業ドメインで、他社が追随できないような状況を作り出してしまえば、一転して大きなチャンスとなります。

この点について、夫馬氏は、下記のようなコメントをします。

例えば、ウォールマート。

さっきの「パーム油」製品などは、先んじて投資を行っている会社の製品以外は、全て売り場に置いてもらえない。なので、ちゃんと投資をして、ESG的にOKな「パーム油」を提供できる企業は、圧倒的に有利になるわけですよね。

そして、こう指摘を続けます。

但し、エネルギーの問題やプラスティックの問題など、環境系であれば別ですが、金融インクルージョン、ウェルビーイングなど、多くの分野では、どんな因果関係があり、何が仕掛けどころになるのか、そこが不透明ですよね。

ここを捉えるのが、ESGのトレンドを活かせるかどうかの、重要なポイントになってきます。

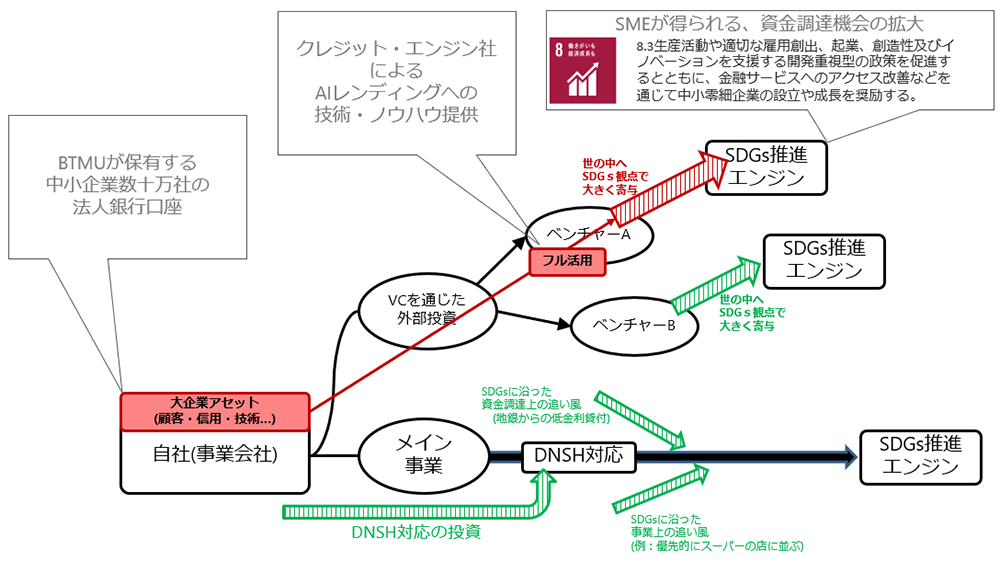

9:大企業とベンチャーが協業してESGで仕掛ける3つのステップ

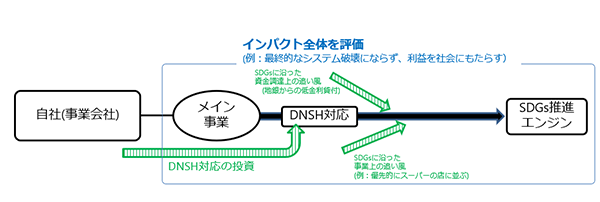

以上のような流れを踏まえ、本記事では最後に、「具体的に、大企業、ベンチャーはそれぞれ、どのような手順で取り組んでいけば、ESGの流れをチャンスとして捉え、その追い風にのった事業展開が可能になるのか?」という具体論について、ご紹介します。

ステップ1:大企業がメイン事業のDNSHを把握する

まず、ESGの直接的な影響を受ける、時価総額8,000億以上の企業が、重要な役割を担います。

この企業が、現在メイン事業としている内容について、

■DNSHに抵触してしまいそうな業界上・事業上の重要ポイントは何か?

■近い将来、自社のDNSHを脅かすような要素、追い風になりそうな要素は何か?

■これらを踏まえて、どのような技術やサービス、製品に投資を行う必要があるか?

といった点を、専門家を交えて洗い出します。

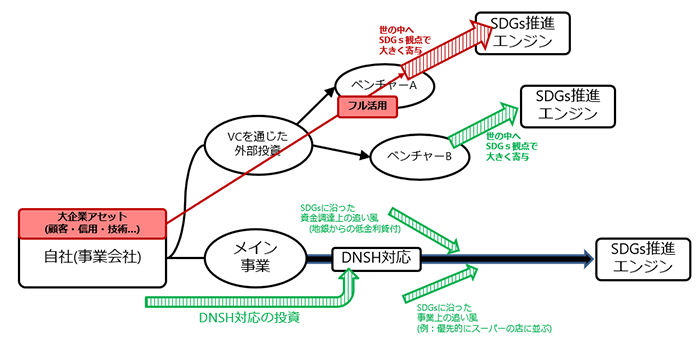

ステップ2:課題解決に貢献してくれるベンチャーを発掘・投資し、協業する

こうして、自社の抑えるべき技術、本業に必要な要素を把握した大企業は、次に、それらを提供し、問題解決の糸口を創ってくれそうなベンチャー企業を発掘し、VCを通じた出資なども交え、協業を模索します。

ベンチャー企業の多くは、それぞれの分野において、大企業の知らない最先端の動きをいち早く察知し、小規模ながらも色々な知見やアイデア、エッジの効いた人材などを保持していることも少なくありません。

特に、図で赤く示されているような、「大企業が自社で保持している、顧客や信用・技術」といったアセットは、大企業自身がどのように活かすことができるかのアイデアを持ち合わせていないことが多く、これらのアセットを、ベンチャー企業に委ね、活用してもらうことで、自社だけでは生み出すことができなかった、巨大なインパクトを産むことが可能になってきます。

例えば、こうした事例として挙げられるのが、三菱UFJ銀行が、ベンチャー企業であるクレジット・エンジン社と行った、中小企業に対するオンラインレンディングサービス「BIZ LENDING」の立ち上げがあります。

この取組では、

■大企業の持つアセット:三菱UFJ銀行が持つ数十万の法人銀行口座。規模の小さな企業への融資は、十分に従来行われていなかった

■ベンチャーによる活用:これら口座に対して、オンラインでのAIを活用した融資審査の仕組みを、クレジットエンジンが提供

■もたらされた結果:多くの中小企業が、従来よりも遥かにスピーディーに、三菱UFJ銀行から直接、融資を受けられるようになった

という構造が起きており、三菱UFJ銀行には、単に新たな貸付による収益の機会がもたらされるだけでなく、これによって、多くの中小企業に対して、SDGsで掲げられている8.3「生産活動や適切な雇用創出、起業、創造性、およびイノベーションを支援する開発重視型の政策を促進するとともに、金融サービスへのアクセス改善などを通じて中小零細企業の設立や成長を奨励する。」へ大きな貢献を行うことにつながっています。

※本プロジェクトの詳細は、MUFG INNOVATION HUB記事「これまでの常識を覆す新しい融資サービス「Biz LENDING」~アクセラレータ受賞から提携、そしてリリースまでの道程で得たもの」をご参照ください

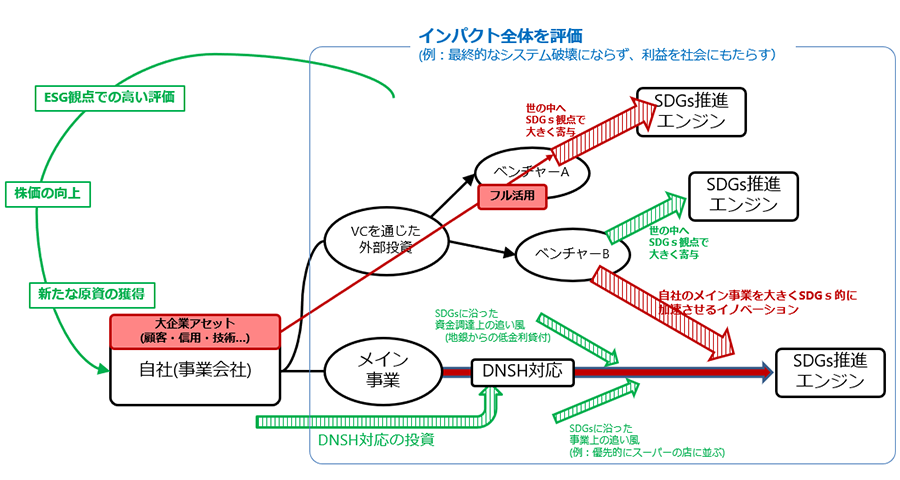

ステップ3:一連の営みを分析し、世の中にシェアし、企業評価を高める

こうして、一連の営みが、ベンチャー・大企業の協同の基に高い成果を上げたら、最後に行うのが、これらの中身を分析し、成果をわかりやすく、正しく、一般のマーケットにも、機関投資家にも、関わる全ての人にも、公開する作業となります。

これにより、企業そのものはESGに関する高い評価を受けることができるようになり、これが機関投資家からの好意的な反応につながり、株価の上昇と、新たな事業資金の獲得につながります。

ここで得た資金を、更にもう一度、右側の一連にシステムに再投資することで、ESGの営みは益々加速し、ひいては、結果的に持続的な社会の実現・推進を始めとした、多くの社会貢献にもつながることとなります。

以上のような営みを、ぜひ、この記事をご覧いただいた全てのビジネスパーソンに、実践していただければ幸いです。

以上の記事のベースとなっている、夫馬氏による解説動画は、下記よりご覧いただけます(約20分)。

本動画は、「ICJ ESG アクセラレーター2021」のプログラム説明会、基調講演として実施されています。

このプログラムは、日本初のESGに特化したアクセラレーションプログラムとして、三菱UFJ銀行・豊田通商・電通・パーソル・三菱総合研究所・セブン・フィナンシャルサービスなど、各業界を代表する大企業と、本記事に描かれているような協業を想定して実施されます。

本記事の内容にご興味を持たれた方、具体的な営みに踏み出したいと考えた方は、ぜひとも当社が企画する、今後のプログラム等へご参加いただければ幸いです(告知は、順次当社の公式Facebookページ、公式ツイッターにて行いますので、フォローをお願い致します)。

▼プログラムの詳細・応募は下記ページより(2021年9月にDemoDay開催終了)

https://www.esgaccelerator.com/